Atualizado em 29 de abril de 2021 por washington

Para leitores que estão familiarizados com o mercado financeiro a diferença entre renda fixa e renda variável é muito clara. Contudo, para os iniciantes, com pouco conhecimento, essa pode ser uma dúvida relevante.

A diferença de classificação entre renda fixa ou renda variável relaciona-se ao retorno esperado pelo investidor. Na renda fixa, a remuneração, ou pelo menos a forma de cálculo, é determinada no momento do investimento. Por outro lado, na renda variável, não há qualquer previsibilidade.

A RENDA FIXA

Investimentos em ativos de renda fixa são aqueles em que as regras de remuneração são definidas no momento da aplicação. Ela pode ser pré ou pós-fixada.

PREFIXADA

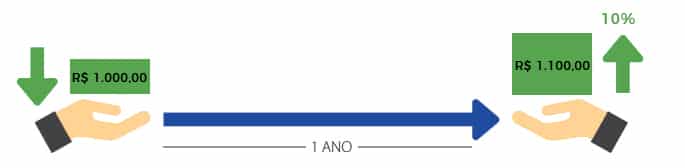

Quando investidor sabe exatamente o valor que irá auferir na data do vencimento, o ativo é denominado de renda fixa prefixado. A fim de ilustrar melhor a situação imagine, por exemplo, uma empresa que necessite de recursos para financiar um projeto de expansão. Visando conseguir o capital necessário, busca investidores para captar dinheiro e, pelo empréstimo, oferece debêntures ao preço de R$ 1.000,00. Em um anos essas debêntures valerão R$ 1.100,00.

Neste caso o investidor, antes de investir, já sabe quanto vai receber ao final.

PÓS-FIXADA

Por outro lado, caso somente a forma de cálculo seja informada, o ativo é chamado de renda fixa pós-fixado. Nessa situação há somente expectativa de retorno, visto que existem variáveis influenciando no retorno que ainda não são conhecidas, como por exemplo índices que apuram a inflação ou a taxa SELIC.

Neste caso a empresa poderia fazer emissões de debêntures pelo mesmo valor de R$ 1.000,00. Contudo, ao invés de se comprometer a pagar R$ 1.100,00, pode determinar que o valor será atualizado conforme alguma taxa de referência utilizada pelo mercado, como por exemplo 300% a mais do que a Selic no período. No jargão do mercado a debênture seria oferecida com rendimento de 400% da SELIC.

Dessa forma, considerando a SELIC atual de 2% ao ano, a empresa deverá pagar uma taxa de 8% no vencimento. Com isso, o investidor, após um ano, receberá da empresa o valor de R$ 1.080,00.

É importante ressaltar que a taxa SELIC pelo período futuro é incerta, não há como prever com exatidão. Sendo assim, o valor a ser recebido na data do vencimento é desconhecido pelo investidor no momento da aplicação. É possível realizar apenas estimativas.

RISCOS NA RENDA FIXA

Geralmente investimentos em renda fixa são mais seguros que renda variável. Há, entretanto, alguns riscos a serem considerados antes da aplicação:

- Risco de crédito: possibilidade de perdas decorrentes da falta de cumprimento da obrigação pelo emissor. Em outras palavras, quando ele se torna incapaz de retornar o valor investido (principal) e os juros no vencimento.

- Risco da inflação: possibilidade de um aumento na inflação acima das expectativas do mercado. Com isso, em títulos prefixados ou pós-fixados não atrelados à inflação, os ganhos nominais podem ser praticamente iguais ou inferiores ao ganho real. Ou seja, aquele descontado da inflação.

- Risco da taxa de juros: possibilidade de que o aumento nas taxas de juros resulte em depreciação do investimento realizado. Há um aumento no custo de oportunidade do investimento uma vez que pode ser mais vantajoso investir em outros ativos de menor risco e maior retorno. Além disso, em títulos públicos com marcação a mercado, mesmo sendo de renda fixa, é possível até perder dinheiro caso tenha que vendê-lo antes do vencimento.

Existem outros riscos como de: câmbio, liquidez, político e mercado que também devem ser observados pelos investidores.

BENEFÍCIOS DA RENDA FIXA

Além da previsibilidade quanto ao recebimento dos valores, existem outros benefícios de investir em renda fixa, como por exemplo:

- Isenção de alguns ativos em relação ao Imposto de Renda;

- Proteção de certos ativos pelo Fundo Garantidor de Crédito (FGC);

- Baixa volatilidade.

EXEMPLOS DE ATIVOS RENDA FIXA

Após compreender como funcionam, seus principais riscos e benefícios, vale a pena apresentar alguns tipos de investimento em renda fixa.

A Letra de Crédito Imobiliário (LCI) é um título emitido por instituição financeira visando a captação de recursos que serão utilizados no ramo imobiliário. São garantidas por créditos imobiliários como hipotecas ou alienação fiduciária.

A Letra de Crédito Do Agronegócio (LCA) surgiu para financiar a atividade rural, proporcionando crédito a produtores rurais que necessitavam de insumos e máquinas. São garantidas por gado, café, soja e outros.

O Tesouro Direto é uma das aplicações mais conhecidas pelo investidor brasileiro. Neste caso você empresa dinheiro diretamente ao governo mediante a emissão de títulos públicos pré ou pós-fixados de curto ou longo prazo. Há alguns tipos de Tesouro Direto, como por exemplo o Tesouro Selic; Tesouro prefixado; Tesouro prefixado com juros semestrais; Tesouro IPCA; Tesouro IPCA com juros semestrais.

As debêntures consistem no empréstimo destinado a sociedades anônimas (S.A). Quando necessitam de capital, podem captar emitindo novas ações ou debentures de médio e longo prazo. Existem debêntures com e sem garantias, o que também influencia em sua rentabilidade.

Vale ressaltar que Renda Fixa não significa renda garantida. Há sempre a possibilidade de que o capital investido seja parcial ou totalmente perdido, como em outros tipos de investimento.

RENDA VARIAVEL

Nos títulos ou valores de renda variável, o investidor, no momento do investimento, não tem conhecimento de qual será a sua rentabilidade. Sequer sabe se vai ser positiva! Em determinados momentos o retorno pode estar negativo e logo em seguida estar positivo. Como o próprio nome diz, a renda é variável.

É relativamente fácil perceber quando um ativo é de renda variável pois sempre existe incerteza quanto ao retorno do investimento. Muitos investidores consideram o investimento em renda variável de alto risco, chegam a comparar a compra de ações com um cassino, onde só ganha quem tem sorte.

RISCO

Quando tratamos do risco em renda variável estamos falando do risco de mercado; risco de crédito; riscos operacionais e legais.

- Risco de mercado: deriva da oscilação natural dos preços dos ativos em virtude de questões econômicas como: Produto Interno Bruto (PIB), desemprego, inflação ou concorrência.

- Risco legal e operacional: possibilidade de problemas no contrato que prejudiquem o exercício do direito dos investidores. Há possibilidade de que o tomador dos recursos não honre com os compromissos assumidos.

EXEMPLOS DE RENDA VARIÁVEL

Os Fundos de investimento, sejam eles imobiliários, em ações, em direitos creditórios, câmbio entre outros, consistem em um típico ativo de renda variável com oscilações diárias. Nesta opção o gestor é o responsável por escolher os melhores ativos que comporão a carteira do fundo e, para isso, recebe a taxa de administração e, possivelmente, performance.

As ações são bastante conhecidas do público em geral, embora ainda seja uma opção de investimento para menos de 1,5% da população brasileira. Quando alguém compra uma ação, o que de fato ocorre é a aquisição um % do capital social daquela companhia. Ou seja, ele vira dono de uma parte da empresa e começa a participar dos lucros e prejuízos. Quando a empresa obtém muito lucro, uma parte é dividida na forma de dividendos para quem tem ações. Quando as perspectivas não são muito boas, o que geralmente ocorre é uma desvalorização no preço da ação que pode resultar em perdas financeiras para o investidor.

O mercado de derivativos é um pouco mais complicado para investidores comuns. Simplificando, são contratos cujo valor final é atrelado total ou parcialmente ao valor de outro ativo, como por exemplo ação, juros, moeda ou commodity. Os principais derivativos são o mercado a termo, mercado futuro, de opções e os swaps.

PRECATÓRIO É INVESTIMENTO DE RENTABILIDADE HÍBRIDA

Após apresentar as diferenças entre os ativos de renda fixa pré e pós-fixados, bem como entre os ativos de renda variável, é seguro dizer que o precatório se enquadra na modalidade híbrida. Isto pois uma parte da rentabilidade é prefixada enquanto a outra acompanha um indicador, qual seja o IPCA-E.

Após apresentar as diferenças entre os ativos de renda fixa pré e pós-fixados, bem como entre os ativos de renda variável, é seguro dizer que o precatório se enquadra na modalidade híbrida. Isto pois uma parte da rentabilidade é prefixada enquanto a outra acompanha um indicador, qual seja o IPCA-E.

Investimentos que possuem rentabilidade híbrida são excelentes para o longo prazo. A justificativa para essa afirmação é que eles, quando atrelados a índices de correção, mantêm o poder de compra da moeda. Além disso, incrementam seu patrimônio já que a parte prefixada representa uma valorização em relação ao valor de compra do ativo.