Atualizado em 1 de junho de 2020 por lorenna

Para responder a pergunta se há descontos de previdência no pagamento do precatório, vamos antes fazer uma introdução sobre as contribuições sociais e previdenciárias.

Modalidades Tributárias

A Constituição Federal de 1988 estabelece cinco tipos de espécies ou modalidades tributárias. São elas: impostos, taxas, contribuições de melhoria, empréstimos compulsórios e contribuições especiais. As contribuições sociais e previdenciárias se enquadram na última hipótese, mas, afinal, o que é isso?

São as contribuições sociais destinadas ao financiamento da seguridade social, segundo a Constituição Federal: do empregador, da empresa e da entidade a ela equiparada; do trabalhador e dos demais segurados da previdência social; sobre a receita de concursos de prognósticos; do importador de bens ou serviços do exterior, ou de quem a lei a ele equiparar. Nota-se que as contribuições para o custeio da seguridade social é gênero, do qual as contribuições previdenciárias são espécie.

Aqui não será abordado as contribuições que recaem sobre o empregador pois a grande maioria dos beneficiários de precatórios alimentares são pessoas físicas. Nesse contexto vale ressaltar que as contribuições previdenciárias destinam-se ao custeio da previdência social, conforme artigo 195, Constituição Federal.

Como o atraso no pagamento dos precatórios interfere no valor a receber

Nesse texto é apresentado a forma de calcular juros e correção monetária nos precatórios. É importante reforçar o fato que os juros e os fatores de correção variam caso a caso. Sendo assim, não é possível se apegar a uma regra geral para todos os casos.

Normalmente, é possível aplicar a seguinte regra, conforme REsp nº 1492221:

Condenações judiciais de natureza previdenciária

As condenações impostas à Fazenda Pública de natureza previdenciária sujeitam-se à incidência do INPC, para fins de correção monetária, no que se refere ao período posterior à vigência da Lei 11.430/2006, que incluiu o art. 41-A na Lei 8.213/91. Quanto aos juros de mora, incidem segundo a remuneração oficial da caderneta de poupança (art. 1º-F da Lei 9.494/97, com redação dada pela Lei n. 11.960/2009).

Condenações judiciais referentes a servidores e empregados públicos

As condenações judiciais referentes a servidores e empregados públicos, sujeitam-se aos seguintes encargos: (a) até julho/2001: juros de mora: 1% ao mês (capitalização simples); correção monetária: índices previstos no Manual de Cálculos da Justiça Federal, com destaque para a incidência do IPCA-E a partir de janeiro/2001; (b) agosto/2001 a junho/2009: juros de mora: 0,5% ao mês; correção monetária: IPCA-E; (c) a partir de julho/2009: juros de mora: remuneração oficial da caderneta de poupança; correção monetária: IPCA-E.

Condenações judiciais de natureza administrativa em geral

As condenações judiciais de natureza administrativa em geral, sujeitam-se aos seguintes encargos: (a) até dezembro/2002: juros de mora de 0,5% ao mês; correção monetária de acordo com os índices previstos no Manual de Cálculos da Justiça Federal, com destaque para a incidência do IPCA-E a partir de janeiro/2001; (b) no período posterior à vigência do CC/2002 e anterior à vigência da Lei 11.960/2009: juros de mora correspondentes à taxa Selic, vedada a cumulação com qualquer outro índice; (c) período posterior à vigência da Lei 11.960/2009: juros de mora segundo o índice de remuneração da caderneta de poupança; correção monetária com base no IPCA-E.

Condenações judiciais referentes a desapropriações diretas e indiretas

No âmbito das condenações judiciais referentes a desapropriações diretas e indiretas existem regras específicas, no que concerne aos juros moratórios e compensatórios, razão pela qual não se justifica a incidência do art. 1º-F da Lei 9.494/97 (com redação dada pela Lei 11.960/2009), nem para compensação da mora nem para remuneração do capital.

Condenações judiciais de natureza tributária

A correção monetária e a taxa de juros de mora incidentes na repetição de indébitos tributários devem corresponder às utilizadas na cobrança de tributo pago em atraso. Não havendo disposição legal específica, os juros de mora são calculados à taxa de 1% ao mês (art. 161, § 1º, do CTN). Observada a regra isonômica e havendo previsão na legislação da entidade tributante, é legítima a utilização da taxa Selic, sendo vedada sua cumulação com quaisquer outros índices.

Qual a relação da natureza do processo com os descontos de previdência?

O primeiro ponto a se observar é a natureza do precatório. Já vimos que o precatório pode ser alimentar ou comum. Precatórios comuns não possuem descontos de previdência. Já os precatórios alimentares podem ter ou não. Neste ponto é preciso muita atenção.

Pagamentos de natureza indenizatória, mesmo que alimentares, estão isentos. Ou seja, valores relacionados a adicional de férias, aviso prévio, auxílio doença ou invalidez não são descontados.

Os descontos do Plano de Seguridade Social incidem somente nas verbas de natureza remuneratória. Ou seja, nas verbas recebidas em virtude de pensões e salários.

A Lei 8.212/1991 dispõe sobre a organização da Seguridade Social, institui Plano de Custeio, e dá outras providências. Em seu artigo 28, define o salário contribuição para empregado e avulso da seguinte forma:

I – para o empregado e trabalhador avulso: a remuneração auferida em uma ou mais empresas, assim entendida a totalidade dos rendimentos pagos, devidos ou creditados a qualquer título, durante o mês, destinados a retribuir o trabalho, qualquer que seja a sua forma, inclusive as gorjetas, os ganhos habituais sob a forma de utilidades e os adiantamentos decorrentes de reajuste salarial, quer pelos serviços efetivamente prestados, quer pelo tempo à disposição do empregador ou tomador de serviços nos termos da lei ou do contrato ou, ainda, de convenção ou acordo coletivo de trabalho ou sentença normativa; (Redação dada pela Lei nº 9.528, de 10.12.97)

Em outras palavras podemos definir o salário-de-contribuição como a base de cálculo da contribuição dos segurados. É o valor a partir do qual, mediante a aplicação da alíquota fixada em lei, obtém-se o valor da contribuição de cada um deles. Além disso, temos que fato gerador da contribuição previdenciária é a prestação de serviço e não o pagamento.

Mais importante do que essa definição, é entender o que não integra o salário contribuição, uma vez que, assim, não será descontado PSS. Essa informação é apresentada no §9º do artigo 28, do mesmo diploma.

9º Não integram o salário-de-contribuição para os fins desta Lei, exclusivamente:

a) os benefícios da previdência social (Art. 25 Decreto 3.048/99 – Para o segurado – Aposentadoria: por tempo de contribuição; por idade; especial; por invalidez; especial a pessoas com deficiência; Auxílio-doença; Auxílio-acidente; Salário-família; Salário-maternidade. Para os dependentes – Pensão por morte; Auxílio – reclusão. Para o segurado e os dependentes – Abono anual ou décimo terceiro salário. Serviços – Reabilitação profissional; Serviço social; Benefício assistencial ao idoso e ao deficiente (BPC-LOAS); Perícia médica), nos termos e limites legais, salvo o salário-maternidade;

b) as ajudas de custo e o adicional mensal recebidos pelo aeronauta nos termos da Lei nº 5.929, de 30 de outubro de 1973;

c) a parcela “in natura” recebida de acordo com os programas de alimentação aprovados pelo Ministério do Trabalho e da Previdência Social, nos termos da Lei nº 6.321, de 14 de abril de 1976;

d) as importâncias recebidas a título de férias indenizadas e respectivo adicional constitucional, inclusive o valor correspondente à dobra da remuneração de férias de que trata o 137 da Consolidação das Leis do Trabalho-CLT;

e) as importâncias:

- previstas no inciso I do art. 10 do Ato das Disposições Constitucionais Transitórias (art. 10, I – fica limitada a proteção nele referida ao aumento, para quatro vezes, da porcentagem prevista no art. 6º, “caput” e § 1º, da Lei nº 5.107, de 13 de setembro de 1966 );

- relativas à indenização por tempo de serviço, anterior a 5 de outubro de 1988, do empregado não optante pelo Fundo de Garantia do Tempo de Serviço-FGTS;

- recebidas a título da indenização de que trata o art. 479 da CLT (Art. 479 – Nos contratos que tenham termo estipulado, o empregador que, sem justa causa, despedir o empregado será obrigado a pagar-lhe, a titulo de indenização, e por metade, a remuneração a que teria direito até o termo do contrato.);

- recebidas a título da indenização de que trata o art. 14 da Lei nº 5.889, de 8 de junho de 1973 (Art. 14. Expirado normalmente o contrato, a empresa pagará ao safrista, a título de indenização do tempo de serviço, importância correspondente a 1/12 (um doze avos) do salário mensal, por mês de serviço ou fração superior a 14 (quatorze) dias.);

- recebidas a título de incentivo à demissão;

- recebidas a título de abono de férias na forma dos arts. 143 e 144 da CLT;

- recebidas a título de ganhos eventuais e os abonos expressamente desvinculados do salário;

- recebidas a título de licença-prêmio indenizada;

- recebidas a título da indenização de que trata o art. 9º da Lei nº 7.238, de 29 de outubro de 1984 (Art 9º – O empregado dispensado, sem justa causa, no período de 30 (trinta) dias que antecede a data de sua correção salarial, terá direito à indenização adicional equivalente a um salário mensal, seja ele optante ou não pelo Fundo de Garantia do Tempo de Serviço – FGTS.);

f) a parcela recebida a título de vale-transporte, na forma da legislação própria;

g) a ajuda de custo, em parcela única, recebida exclusivamente em decorrência de mudança de local de trabalho do empregado, na forma do 470 da CLT;

h) as diárias para viagens;

i) a importância recebida a título de bolsa de complementação educacional de estagiário, quando paga nos termos da Lei nº 6.494, de 7 de dezembro de 1977;

j) a participação nos lucros ou resultados da empresa, quando paga ou creditada de acordo com lei específica;

l) o abono do Programa de Integração Social-PIS e do Programa de Assistência ao Servidor Público-PASEP;

m) os valores correspondentes a transporte, alimentação e habitação fornecidos pela empresa ao empregado contratado para trabalhar em localidade distante da de sua residência, em canteiro de obras ou local que, por força da atividade, exija deslocamento e estada, observadas as normas de proteção estabelecidas pelo Ministério do Trabalho;

n) a importância paga ao empregado a título de complementação ao valor do auxílio-doença, desde que este direito seja extensivo à totalidade dos empregados da empresa;

o) as parcelas destinadas à assistência ao trabalhador da agroindústria canavieira, de que trata o 36 da Lei nº 4.870, de 1º de dezembro de 1965;

p) o valor das contribuições efetivamente pago pela pessoa jurídica relativo a programa de previdência complementar, aberto ou fechado, desde que disponível à totalidade de seus empregados e dirigentes, observados, no que couber, os 9º e 468 da CLT;

q) o valor relativo à assistência prestada por serviço médico ou odontológico, próprio da empresa ou por ela conveniado, inclusive o reembolso de despesas com medicamentos, óculos, aparelhos ortopédicos, próteses, órteses, despesas médico-hospitalares e outras similares;

r) o valor correspondente a vestuários, equipamentos e outros acessórios fornecidos ao empregado e utilizados no local do trabalho para prestação dos respectivos serviços;

s) o ressarcimento de despesas pelo uso de veículo do empregado e o reembolso creche pago em conformidade com a legislação trabalhista, observado o limite máximo de seis anos de idade, quando devidamente comprovadas as despesas realizadas;

t) o valor relativo a plano educacional, ou bolsa de estudo, que vise à educação básica de empregados e seus dependentes e, desde que vinculada às atividades desenvolvidas pela empresa, à educação profissional e tecnológica de empregados, nos termos da Lei nº 9.394, de 20 de dezembro de 1996, e:

- não seja utilizado em substituição de parcela salarial; e

- o valor mensal do plano educacional ou bolsa de estudo, considerado individualmente, não ultrapasse 5% (cinco por cento) da remuneração do segurado a que se destina ou o valor correspondente a uma vez e meia o valor do limite mínimo mensal do salário-de-contribuição, o que for maior;

u) a importância recebida a título de bolsa de aprendizagem garantida ao adolescente até quatorze anos de idade, de acordo com o disposto no 64 da Lei nº 8.069, de 13 de julho de 1990;

v) os valores recebidos em decorrência da cessão de direitos autorais;

x) o valor da multa prevista no 8º do art. 477 da CLT.

y) o valor correspondente ao vale-cultura.

z) os prêmios e os abonos.

aa) os valores recebidos a título de bolsa-atleta, em conformidade com a Lei no891, de 9 de julho de 2004.

Portanto, como verificado, observar a causa que originou a ação judicial é muito importante para descobrir se há desconto de previdência no precatório.

Contribuição no setor público e privado

Após uma análise criteriosa do processo para desvendar se há ou não descontos de previdência, resta saber de quanto será. Para isso, necessário examinar se o empregado (pessoa sobre a qual recai a obrigação de recolher o tributo) é público ou privado.

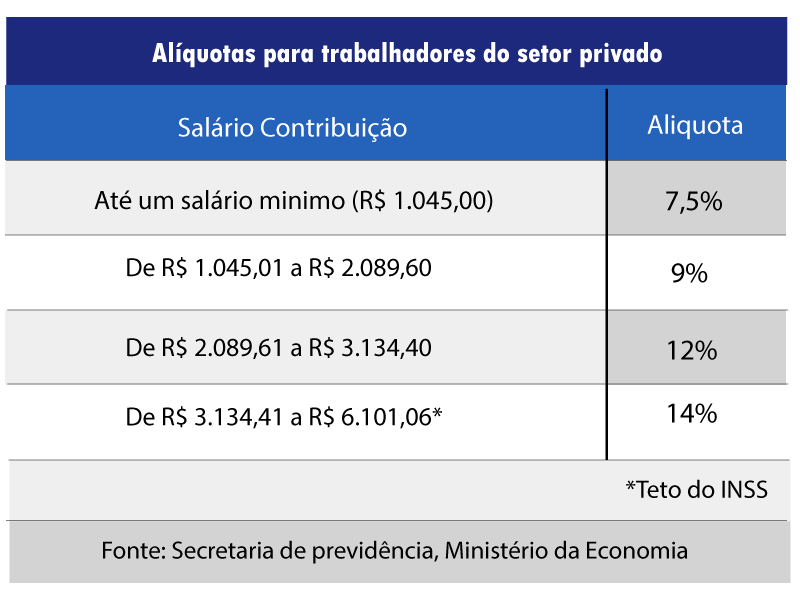

A reforma da previdência alterou as alíquotas a partir de 1º de março de 2020. Para os empregados da iniciativa privada, os percentuais vão variar de 7,5% a 14%, aplicados sobre cada faixa de remuneração, e não sobre todo o salário.

Já para os servidores federais a alíquota máxima é de 11% sobre todo o salário. Para aqueles que aderiram à Funpresp (a Previdência complementar dos servidores) ou ingressaram no funcionalismo público após de 2013, vai ser necessário recolher na alíquota de 11,69% sobre o teto do INSS. Caso queira se aposentar recendo mais, é possível contribuir também para o fundo complementar.

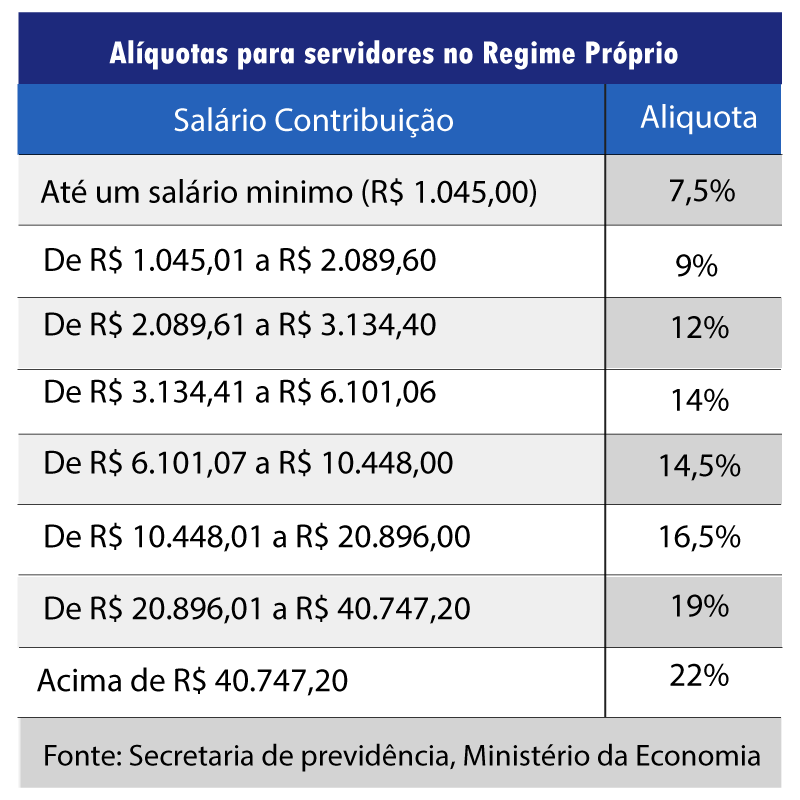

Contudo, para os servidores que continuarem ligados ao Regime Próprio da Previdência Social (RPPS) da União, haverá novas alíquotas incidindo também sobre as faixas salariais que ultrapassem o teto do regime geral. Essas alíquotas podem chegar até 22%, e também serão calculadas sobre cada faixa de salário.

No âmbito estadual e municipal é preciso verificar a cada caso o regime de previdência adotado e as alíquotas respectivas. Em sua grande maioria adotam uma alíquota média de 11% de contribuição sobre o salário. Todavia, com a aprovação da reforma existe um valor mínimo, estipulado em 14%.

Como ficam os servidores inativos ou doentes?

Mesmo os servidores inativos ou doentes devem contribuir para o regime previdenciário que estão vinculados. Para eles a contribuição será sobre o que exceder o valor do teto do INSS R$ 6.101,06 e o que ultrapassar esse valor, também seguirá a regra do desconto progressivo.

Por exemplo: se o Servidor aposentado recebe R$10.000,00 de benefício, a alíquota de 14,5% será aplicada apenas sobre o valor excedente (R$ 3.898,40). Portanto, a contribuição seria de R$ 565,29.

Os servidores aposentados e pensionistas da União com doenças graves ou incapacitantes não têm mais a isenção do chamado duplo teto na contribuição previdenciária. A Emenda Constitucional 103 (reforma da Previdência) revogou o trecho do artigo 40 da Constituição que tratava do tema. A Secretaria de Previdência, conforme a Nota Técnica 12.212/2019, que trata da aplicação da Emenda Constitucional (EC) 103 a estados, municípios e Distrito Federal, esclareceu que o fim da isenção do duplo teto “depende de edição de lei de cada ente federativo com o referendo da revogação”.

Recebi o pagamento do meu precatório. Como pagar a previdência?

Finalmente chegou o momento de receber o tão esperado dinheiro do precatório e aí vem a dúvida: como pagar os descontos de previdência?

Pode ficar tranquilo e despreocupado! Se o seu caso for se enquadrar em alguma das hipóteses de incidência, a própria instituição financeira, na hora do pagamento, faz as retenções na fonte.

Se a retenção for realizada de modo indevido é a hora de chamar seu advogado e recorrer.